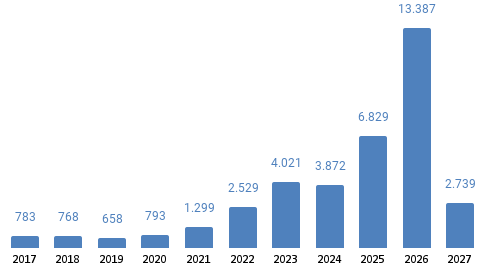

A fonte solar deve liderar pela primeira vez a expansão da capacidade de geração centralizada no Brasil em 2024. Incluindo a geração distribuída (usinas de até 5 MW), a fonte já liderava a expansão de uma forma geral desde 2022. Neste ano, a solar deve adicionar 3.872 MW de usinas centralizadas, à frente das eólicas que devem acrescentar 3.804 MW. Cada fonte deve corresponder a 41% da expansão total de 9,2 GW prevista para este ano.

Em 2023, a solar foi a segunda maior (sem contar a geração distribuída) fonte de nova capacidade de geração centralizada no Brasil, correspondendo a 38% do total de 10,3 GW adicionados. A eólica liderou com 4,9 GW (47%). Em 2025, a participação da solar na expansão prevista deve chegar a 56% do total de 12 GW – com térmicas em segundo, acrescentando 2,7 GW (23%), e eólicas em terceiro com 2,2 GW (19%).

Considerando a oferta de projetos para os próximos anos, essa liderança da solar deve ser mantida. No total, o Brasil conta com um estoque de projetos de 2.909 usinas solares de geração centralizada, que somam 128 GW de potência, de acordo com os dados da Agência Nacional de Energia Elétrica. A fonte representa 78% dos 164 GW de novos projetos centralizados acompanhados pela Aneel.

Potência adicionada (MW) de solar por ano – histórico e projeção:

Dos projetos monitorados pela Aneel, 15,5 GW já têm contratos de uso do sistema de transmissão (CUST) e/ou de distribuição (CUSD) assinados. Ou seja, apenas 12% da oferta de novos projetos solares centralizados já têm garantida conexão ao Sistema Interligado Nacional.

Dos 6.829 MW de capacidade solar com previsão de entrada em operação em 2025, por exemplo, apenas 1.125 MW possuem contratos de conexão assinados.

Uma nova corrida por descontos na transmissão

Vale lembrar que houve uma corrida dos projetos de geração centralizada para solicitar outorgas antes de março de 2022, condição para garantir os descontos nas tarifas de uso dos sistemas de transmissão (TUST) e de distribuição (TUSD), desde que entrem em operação em 48 meses após a emissão da outorga. Essa corrida levou empreendedores a “ocupar” a margem do sistema de transmissão com projetos não maduros. Com isso, o número de projetos outorgados pela Aneel atingiu um volume sem precedentes, levando o governo a organizar uma “limpeza de fila” que resultou na rescisão de mais de 10 GW de contratos de uso do sistema de transmissão.

Uma nova corrida pode acontecer nos próximos meses, com 84 GW de projetos renováveis, entre os quais 65,3 GW da fonte solar, solicitando à Aneel o enquadramento na MP 1212 que prorroga em mais 36 meses o prazo para a entrada em operação, com os descontos, desses projetos que solicitaram outorga até o dia 2 de março de 2022. O volume de pedidos superou a estimativa inicial do governo, que calculava beneficiar em torno de 34 GW de projetos.

Os interessados são obrigados a pagar uma garantia de fiel cumprimento, no valor de 5% do investimento total previsto nos projetos, em até noventa dias, para ter direito à prorrogação do prazo para entrada em operação.

Esses projetos vão esbarrar na capacidade de absorção do sistema de transmissão. Os projetos com CUST ou CUSD assinados são considerados mais viáveis. De acordo com a fiscalização da Aneel, que acompanha projetos com cronograma de entrada em operação até 2032, 16,6 GW de projetos contam atualmente com os contratos de uso da rede, sendo que 15,5 GW são da fonte solar.

O último leilão de linhas de transmissão e subestações realizado pelo governo federal em março, contratou 6.464 km em linhas de transmissão e 9.200 MVA em capacidade transformação para subestações, que deverão estar todas concluídas até 2030. Em setembro, o segundo leilão do ano ofertará mais 850 km e 1.600 MVA de novas linhas e subestações. Incluindo as obras licitadas nesses leilões de 2024, a Empresa de Pesquisa Energética apontou a necessidade de contratação de 14.600 km e 75.900 MVA para entrada entre 2027 e 2038.

Em busca de demanda

O Operador Nacional do Sistema projeta que a carga de energia do Sistema Interligado Nacional (SIN) cresça 3,8% em 2024 na comparação com o ano anterior, totalizando 78.814 MW médios, um volume 2.891 MW médios superior à carga verificada em 2023. Até 2028, o ONS prevê que a carga no sistema totalize 89.257 MW médios, uma taxa de crescimento médio de 3,2% ao ano.

Alguns segmentos de consumo têm sido apontados como estratégicos para gerar demanda para novos projetos de geração solar centralizada, como os data centers, a mineração e o agronegócio. Adicionalmente, a viabilização de 3,8 GW de capacidade para produção de hidrogênio no Brasil até 2030 também é vista como chave para criar nova demanda.

Mercado livre

Além disso, desde o dia de janeiro de 2024, qualquer consumidor atendido por Tarifa do Grupo A, independentemente do seu consumo, poderá escolher seu fornecedor. Os consumidores com carga individual inferior a 500kW, serão representados por agente varejista perante a Câmara de Comercialização de Energia Elétrica.

Em maio, o vice-presidente de Comercialização da Cemig, Dimas Costa, disse à pv magazine que, dos cerca de 160 mil clientes que teoricamente foram autorizados a migrar, de 75 mil a 100 mil empresas ou pequenas indústrias terão vantagem na migração, o que representa entre 4 GW e 6 GW de demanda. O restante envolve entidades públicas, agentes irrigantes, que já têm descontos tarifários regulatórios, e empresas que já instalaram a própria geração distribuída.

Costa disse ainda que, apesar das migrações, não há necessidade de contratar novas usinas de geração para atender essa demanda, pois há uma sobra de energia estrutural no mercado, inclusive de hidrelétricas já em operação, que podem ofertar energia a um custo baixo no mercado livre.

Além disso, o preço da energia no mercado de curto prazo, está abaixo do considerado adequado para remunerar os investimentos nas usinas – o preço de liquidação das diferenças está na faixa dos R$ 70/MWh, o que pode levar consumidores a preferir comprar energia no mercado de curto prazo. Contratos de energia renovável para 2025 a 2028 estão sendo negociados por R$ 188/MWh, de acordo com o Dcide.

De fato, de acordo com o mapeamento da Greener, a contratação novos projetos no mercado livre desacelerou. Em 2023, a consultoria identificou 2,3 GWp em novos PPAs, mesmo volume identificado em 2022, abaixo dos 3,3 GWp fechados em 2021. Ao todo, foram mapeados 14,5 GWp de PPAs de usinas solares assinados desde 2018.

Isso não significa que novos projetos não estejam sendo viabilizados, como os recém anunciados acordos entre a Cemig e o Mart Minas, para um projeto de 87 MW em Minas Gerais, e entre a Atiaia Energia e a V.tal, para um projeto de 103 MW em Pernambuco.

E o cenário deve melhorar nos próximos anos, de acordo com a gerente de Produtos da Aurora Energy Research, Inês Gaspar. Segundo as projeções da consultoria, apresentadas no evento Mercado Livre Absolar, após anos de PLD no piso, em média em R$ 59/MWh em 2022 e R$ 72/MWh em 2023, a tendência é que os preços voltem subir nos próximos anos, ficando, na média, em R$ 215/MWh no período entre 2024 e 2030.

O mercado livre é o principal destino da energia de projetos solares em desenvolvimento no Brasil, com apenas 1.989 MW dos 128.320 MW monitorados pela Aneel sendo destinados para o mercado regulado.

Imagem: Divulgação

Sistemas de armazenamento e associação com eólicas

Outra oportunidade para as grandes usinas solares avançarem em sua expansão no Brasil é a associação com outras tecnologias, como o armazenamento de energia em baterias e as eólicas.

O governo federal prepara um leilão de reserva de capacidade que poderia contratar algo como 5 GW de nova capacidade. É justamente a maior participação de renováveis, especialmente da solar, na matriz elétrica que, por suas características, exige preparação do sistema para lidar com as flutuações de carga e geração cada vez maiores e cria a necessidade de contratar reserva de capacidade. Com o BESS acoplado, as usinas solares ou eólicas podem ser parte da solução, sendo contratadas como fontes despacháveis no leilão de reserva de capacidade. A inclusão das fontes ainda não foi definida pelo MME.

Além disso, justamente por conta das restrições de conexão, a hibridização de projetos eólicos existentes é vista também como uma oportunidade para a expansão solar. Alguns exemplos anunciados em 2024 são os projetos Sol de Brotas, da Statkraft, e Solar Babilônia Centro e Solar Babilônia Sul, da Casa dos Ventos. A Statkraft investirá R$ 926 milhões para a implantação do complexo Sol de Brotas, no interior da Bahia, que vai transformar dois empreendimentos eólicos já existentes na região, Ventos de Santa Eugênia e Morro do Cruzeiro, em complexos híbridos, com a inclusão da geração solar e sistema de armazenamento de energia em baterias (BESS). Juntos, eles terão capacidade de 275 MW. Já a Casa dos Ventos pretende iniciar no final do ano a construção de dois projetos solares que somam 300 MW, associados a dois complexos eólicos também na Bahia.

A pv magazine está cooperando com a Solar Promotion, organizadora da Intersolar South America, em uma série de matérias, como esta, abordando temas de interesse do mercado brasileiro, que também serão discutidos na feira. A Intersolar South America será realizada de 27 a 29 de agosto de 2024, em São Paulo, Brasil. Saiba mais e cadastre-se aqui.

Este conteúdo é protegido por direitos autorais e não pode ser reutilizado. Se você deseja cooperar conosco e gostaria de reutilizar parte de nosso conteúdo, por favor entre em contato com: editors@pv-magazine.com.

Excelente matéria!

Seria de bastante valor ter esses números de estoque de projetos de GC (Outorgas) atualizados no mês de agosto, visto que, acreditamos que muitas outorgas serão revogadas devido à não apresentação da garantia de fiel cumprimento requerida pela MP 1.212/2024, cujo prazo encerra-se julho/24

Obrigado

Lucas Nunes

RG2 Engenharia