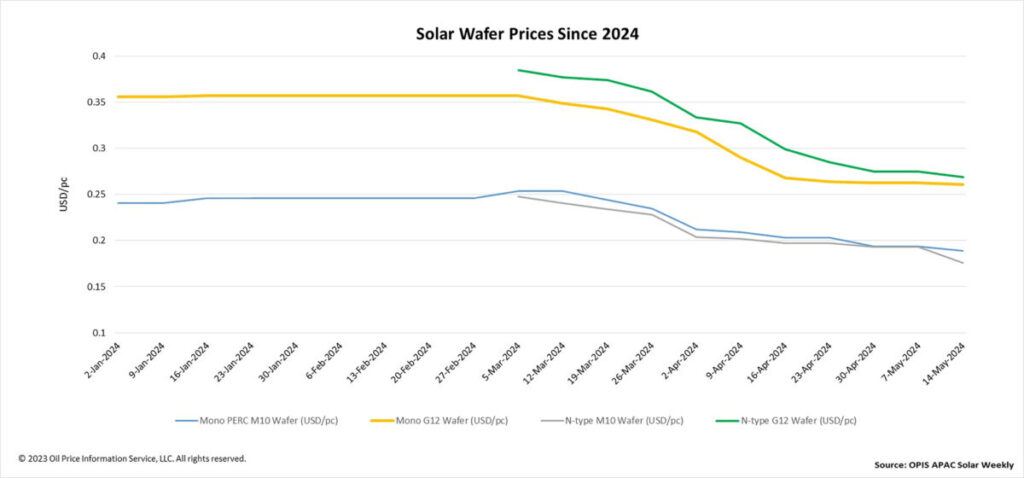

Mais uma vez, os preços FOB China para wafers tiveram uma queda generalizada esta semana, ressaltando o excesso de oferta e a fraca demanda do mercado. Os preços do wafer Mono PERC M10 e tipo N M10 diminuíram 2,58% e 8,81% semana a semana, atingindo US$ 0,189 por peça e US$ 0,176/pc, respectivamente.

Da mesma forma, os preços do wafer Mono PERC G12 e tipo N G12 caíram 0,76% e 2,18% semana a semana, a US$ 0,261/pc e US$ 0,269/pc, respectivamente.

De acordo com a pesquisa de mercado da OPIS, os preços médios de transação dos wafers Mono PERC M10 e tipo N M10 no mercado doméstico chinês caíram para cerca de CNY 1,52 (US$ 0,21)/pc e CNY 1,41/pc, respectivamente. Um insider da indústria chegou a citar um preço de transação de CNY 1,35 para wafers tipo N M10, sugerindo a direção potencial dos preços do wafer do tipo N no futuro imediato.

O estoque de wafer permanece alto em aproximadamente 4 bilhões de peças, o equivalente a cerca de 32 GW e meio mês de produção, de acordo com uma fonte upstream. Em meio ao cenário de altos estoques de wafers, houve relatos nesta semana de alguns fabricantes até mesmo aumentando suas taxas operacionais.

“A maioria dos fabricantes de wafer que aumentaram suas taxas operacionais são fábricas especializadas que garantiram pedidos de OEM”, explicou uma fonte.

Dentro de todo o mercado de wafers, cadinhos e outros consumíveis de forno de crescimento de cristal único, como peças de zona de calor de grafite e compósitos de carbono-carbono, se destacam como os únicos segmentos lucrativos atualmente, de acordo com um veterano do mercado. No entanto, mesmo os preços desses componentes tiveram uma queda significativa, atribuída à diminuição da capacidade dos fabricantes de wafers de arcar com os custos de materiais auxiliares, disse a fonte.

De acordo com um observador do mercado, o modelo de negócios dos fabricantes de wafer oferece maior flexibilidade em comparação com os produtores de polissilício. Eles podem ajustar suas taxas operacionais conforme necessário, dependendo de sua posição de caixa, status de estoque e envolvimento no modelo de negócios OEM. No entanto, como acrescentou a fonte, alterações significativas no cenário de oferta e demanda ainda podem exigir o inevitável fechamento e saída de certas fábricas de wafers.

Vários fabricantes de soluções de energia solar publicaram recentemente seus relatórios financeiros do primeiro trimestre de 2024, despertando um interesse considerável entre os membros do setor. De acordo com um observador do mercado, esse interesse decorre do desejo de descobrir insights sobre o status operacional das empresas e avaliar fatores como o preço mais baixo dos produtos ou as perspectivas de sobrevivência das empresas.

Grandes fabricantes de wafers, apesar de incorrerem em perdas de caixa de bilhões de CNY devido à extensa capacidade de produção, ainda podem manter a competitividade, uma vez que detêm uma vantagem de custo de fabricação, observou ainda a fonte.

Outro participante do mercado elaborou que é desafiador prever quando certos fabricantes de wafer podem falir para facilitar a melhoria do padrão de oferta e demanda. Fatores como o fluxo de caixa, a capacidade de financiamento e a experiência junto a empresas estatais contribuem para a incerteza em torno do cronograma de sobrevivência de cada empresa de wafer no mercado.

No mercado global, as discussões da indústria giraram em torno do potencial de expansão da capacidade de produção doméstica de módulos e células nos EUA, o que poderia estimular a demanda do país por wafers do Sudeste Asiático. No entanto, um observador do mercado destacou que a demanda significativa por wafers nos EUA pode surgir apenas depois que os projetos de produção de células forem estabelecidos, um processo que normalmente se estende de 18 a 24 meses.

Além disso, a fonte acrescentou que a maior parte da capacidade de produção de wafers no Sudeste Asiático é atualmente de propriedade de fabricantes verticalmente integrados que a utilizam principalmente para sua própria produção de células e módulos na região e raramente vendem wafers externamente. Consequentemente, a fonte antecipa o surgimento acelerado de mais capacidade de produção de wafer no Sudeste Asiático nos próximos dois anos, dado o status da região como um mercado maduro para a fabricação de energia solar.

Recentes comunicados de imprensa sobre a capacidade de produção também parecem apoiar esta observação. De acordo com dados do OPIS dos últimos dois meses, houve nada menos que cinco atualizações em projetos de wafer no Sudeste Asiático. Esta semana, foi anunciado que a SEG Solar, com sede nos EUA, assinou um Acordo de Utilização da Terra para estabelecer seu centro integrado de fabricação de energia fotovoltaica, incluindo uma fábrica de wafers de 5 GW, na Indonésia.

Além disso, a G-Star, com sede em Cingapura, anunciou em 30 de abril o início da construção de sua fábrica de lingote/wafer de 3 GW na Indonésia. A VSUN começou a produção em sua fábrica de wafers de 4 GW no Vietnã em 18 de abril, enquanto a Astronergy iniciou a produção em sua fábrica de wafers de 5 GW na Tailândia em 15 de abril. Além disso, a Imperial Star anunciou em 16 de março que a empresa está se aproximando do início da produção em sua fábrica de wafers de 4 GW no Laos.

A OPIS, uma empresa da Dow Jones, fornece preços de energia, notícias, dados e análises sobre gasolina, diesel, querosene de aviação, GLP/LGN, carvão, metais e produtos químicos, bem como combustíveis renováveis e commodities ambientais. Ela adquiriu ativos de dados de preços da Singapore Solar Exchange em 2022 e agora publica o OPIS APAC Solar Weekly Report.

Os pontos de vista e opiniões expressos neste artigo são dos próprios autores, e não refletem necessariamente os defendidos pela pv magazine.

Este conteúdo é protegido por direitos autorais e não pode ser reutilizado. Se você deseja cooperar conosco e gostaria de reutilizar parte de nosso conteúdo, por favor entre em contato com: editors@pv-magazine.com.

Ao enviar este formulário, você concorda com a pv magazine usar seus dados para o propósito de publicar seu comentário.

Seus dados pessoais serão apenas exibidos ou transmitidos para terceiros com o propósito de filtrar spam, ou se for necessário para manutenção técnica do website. Qualquer outra transferência a terceiros não acontecerá, a menos que seja justificado com base em regulamentações aplicáveis de proteção de dados ou se a pv magazine for legalmente obrigada a fazê-lo.

Você pode revogar esse consentimento a qualquer momento com efeito para o futuro, em cujo caso seus dados serão apagados imediatamente. Ainda, seus dados podem ser apagados se a pv magazine processou seu pedido ou se o propósito de guardar seus dados for cumprido.

Mais informações em privacidade de dados podem ser encontradas em nossa Política de Proteção de Dados.